Qu’on lance sa micro-entreprise ou une société, certaines démarches restent incontournables. À travers un webinaire organisé par Pépite France, l’Urssaf fait le point sur ce que tout entrepreneur devrait savoir. Le Connecteur vous en livre les essentiels.

Le rôle de l’Urssaf pour les entrepreneurs

L’Urssaf est au cœur du système de protection sociale français. Elle collecte les cotisations qui financent notre modèle social, ce qui permet de garantir un accès aux prestations sociales pour tous…. En 2023, l’Urssaf collecte plus de 570 milliards d’euros, dont 38% sont alloués à la santé. Ces cotisations servent à financer la maladie, la vieillesse, le chômage, la famille, le handicap, etc.

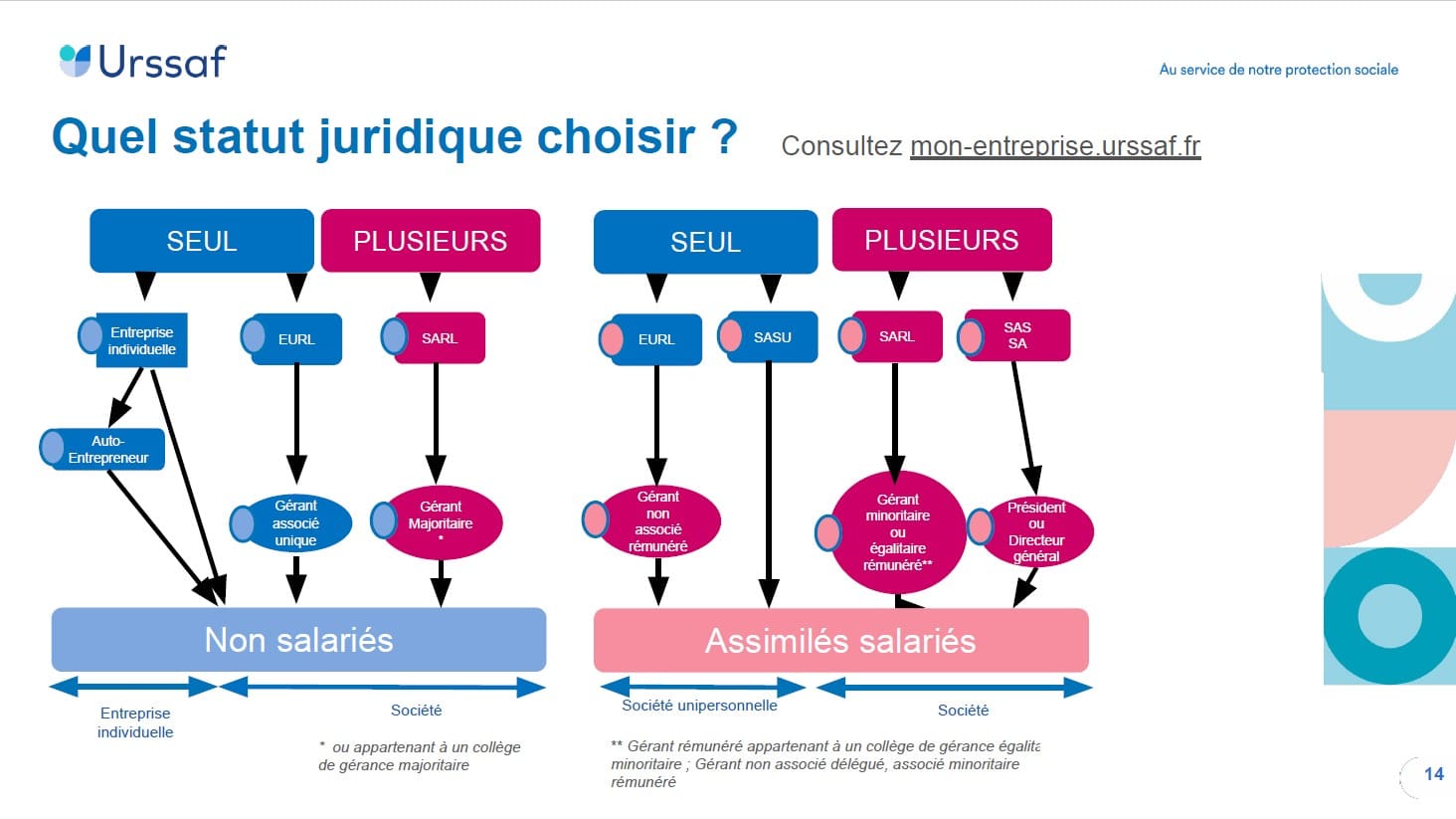

Choisir le bon statut juridique

Le choix de votre statut juridique est une étape cruciale. Il influence vos cotisations, vos responsabilités et votre régime fiscal. Voici les options principales :

- Entreprise individuelle : Idéale si vous démarrez seul, vous pouvez opter pour le régime micro (auto-entrepreneur) ou le régime réel.

- EURL (Entreprise Unipersonnelle à Responsabilité Limitée) : Adaptée si vous êtes seul et souhaitez un gérant distinct.

- SARL (Société à Responsabilité Limitée) : Pour les entreprises avec plusieurs associés. Le statut social du gérant dépend de sa part dans le capital social (majoritaire ou minoritaire)….

- SASU/SAS (Société par Actions Simplifiée Unipersonnelle / Société par Actions Simplifiée) : Souvent choisie pour les associés qui se versent un salaire et sont affiliés au régime général.

Pour rappel, les statuts d’auto-entrepreneur ou d’entreprise individuellecorrespondent à des travailleurs non salariés (TNS), tandis que les gérants de SAS/SASU sont des assimilés salariés. Cette distinction impacte directement votre protection sociale et le calcul de vos cotisations….

un schéma pour tout comprendre

Régime fiscal : micro ou réel ?

Le régime fiscal impacte la manière dont votre revenu est calculé et imposé.

- Micro-entreprise : régime simplifié pour les auto-entrepreneurs, sans comptabilité réelle, et où aucune charge n’est déduite.

- Régime réel : comptabilité complète, permettant de déduire toutes les charges et dépenses de l’entreprise. Au régime réel, vous pouvez choisir entre l’impôt sur le revenu (IR) ou l’impôt sur les sociétés (IS), avec des implications différentes sur le revenu du dirigeant et le calcul des cotisations….

Aides et exonérations : l’ACRE

L’Aide aux Créateurs et Repreneurs d’Entreprise (ACRE) est une exonération partielle de cotisations sociales. Elle s’applique pendant les trois premiers trimestres civils, plus le trimestre d’affiliation. C’est une aide disponible pour les auto-entrepreneurs et les créateurs de sociétés sous certaines conditions.

Attention, l’ACRE n’exonère pas des cotisations pour la retraite.

- Pour les auto-entrepreneurs, l’ACRE n’est pas automatique, il faut en faire la demande sur le site https://www.autoentrepreneur.urssaf.fr….

- Pour les autres statuts, l’ACRE s’applique automatiquement, sans demande.

En parallèle, vous pouvez contacter France Travail (anciennement Pôle Emploi) pour demander une aide au capital de l’ARCE.

Cotisations sociales : comprendre le calcul

Vos cotisations sociales ouvrent des droits à la maladie, à la retraite, à la formation professionnelle, etc….

- Auto-entrepreneurs : Les cotisations sont calculées en pourcentage du chiffre d’affaires encaissé. Le taux varie aussi selon l’activité. Par ailleurs, il est possible d’opter pour le versement libératoire. Il s’agit alors de payer ses cotisations sociales en même temps que son impôt sur le revenu à condition de respecter les critères (plafonds de revenus, etc.).

- Travailleurs non salariés (TNS) au régime réel : Les cotisations sont calculées sur le revenu net du dirigeant (bénéfice de l’entreprise après déduction des charges). En début d’activité, vous pouvez estimer vos revenus pour ajuster vos cotisations provisionnelles….

- Assimilés salariés : Les cotisations sont calculées sur votre salaire brut. Il faut prendre en compte les parts salariales et patronales.

Pour avoir une idée du coût des cotisations en fonction de votre statut, utilisez les simulateurs sur https://mon-entreprise.urssaf.fr/.

Déclarations et paiements

- Auto-entrepreneurs : Déclarez votre chiffre d’affaires mensuellement ou trimestriellement, (même s’il est nul !) sur https://www.autoentrepreneur.urssaf.fr. Vous payerez vos cotisations en même temps. Attention, en cas de perception d’allocations France Travail, la déclaration mensuelle est obligatoire.

- TNS au régime réel : Vous pouvez payer vos cotisations mensuellement ou trimestriellement par prélèvement automatique ou bien déclarer vos revenus une fois par an sur https://www.impots.gouv.fr/.

- Assimilés salariés : Vous devez faire une Déclaration Sociale Nominative (DSN) mensuellement dès que vous vous versez un salaire. En l’absence de salaire versé, il n’y a pas de cotisations. Le service TESE de l’URSSAF peut simplifier vos démarches.

Points importants

- Cumul emploi-activité : Il est possible de cumuler une activité salariée et une activité indépendante, sous réserve de l’accord de votre employeur.

- Domiciliation de l’entreprise : Vous pouvez domicilier votre entreprise chez vous. Veillez à déclarer une petite pièce (surface de moins de 9m2) pour éviter certains frais.

- Accompagnement : L’Urssaf propose un accompagnement personnalisé gratuit « Mes premiers mois avec l’Urssaf » pendant 9 à 15 mois. Des accueils communs réunissent tous les organismes de protection sociale.

- Difficultés : En cas de difficultés de paiement, ne restez pas isolé et contactez l’Urssaf ou des acteurs régionaux qui pourront vous accompagner dans votre situation et vous proposer des solutions.

Pour retrouver toutes les informations de ce webinaire, n’hésitez pas à regarder lereplay proposé par France pépite ou à consulter la présentation visuelle et les ressources.

Vous avez un doute sur quelle structure contacter pour vous accompagner (lancement, difficultés, questions techniques) ? Voici notre cartographie et le guide de l’entrepreneuriat et l’innovation en Auvergne. Le territoire Auvergnat est riche d’interlocuteurs qui sauront vous rediriger vers les bonnes personnes !

Liens utiles